初心者こそ日本株に投資すべき3つの理由とは(写真:Ystudio/PIXTA)この記事の画像を見る(4枚)新NISAが始まったことで、高まっている投資機運。しっかり儲けている人は、どんな考え方で投資してきたのでしょうか?2023年10月時点で、1億4300万円の資産を保有する兼業投資家・なのなのさんの書籍『月41万円の“不労所得”をもらう億リーマンが教える 「爆配当」株投資』より一部抜粋・再構成してお届けします。

初心者こそ日本株に投資すべき3つの理由とは(写真:Ystudio/PIXTA)この記事の画像を見る(4枚)新NISAが始まったことで、高まっている投資機運。しっかり儲けている人は、どんな考え方で投資してきたのでしょうか?2023年10月時点で、1億4300万円の資産を保有する兼業投資家・なのなのさんの書籍『月41万円の“不労所得”をもらう億リーマンが教える 「爆配当」株投資』より一部抜粋・再構成してお届けします。30年間の低迷を抜けてようやく見えてきた兆し

2024年3月4日の東京株式市場では、日経平均株価の終値が史上初めて4万円を超えました。こうしたニュースを耳にして、株式投資に興味を持った方も一定数いらっしゃると思います。

このように日本市場にも最近明るい兆しが見え始めていますが、バブル崩壊後、日本経済は長期間にわたって低迷を続けてきました。

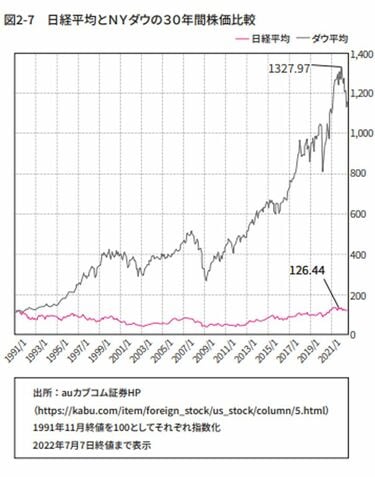

景気の波はあるにしても基本右肩上がりで成長を続けてきたアメリカと比べて、バブル崩壊後32年間の株価パフォーマンスは大きく差がついています。

例えば、1991年から2022年のNYダウピーク時までの株価指数を比較すると、NYダウの約13倍に対して、日経平均は約1.3倍にとどまり、10倍以上の差が生じていました。

32年間の株価推移では圧倒的な差がある中、私がアメリカ株より多くの日本株をポートフォリオに組み入れている理由についてお話しいたします。

日本株に投資すべき理由

(1)地の利を活かすことができる日本株に多く投資している理由としてまず、普段日本に住み、日本語を使っていることから、

1.肌感覚で企業の状況を理解することができる 2.企業が発信する情報を日本語で理解することができる 3.為替リスクがないなど日本の地の利を大きく活かせることが挙げられます。

日本企業であれば、近所の店舗に行ってみたり、日本で売っている商品を使ってみたりして、その会社の株を買っていいかどうか判断することができます。

例えば、コロナ禍のとき、近所の「ケンタッキーフライドチキン」《日本KFCホールディングス(9873)》や、家系ラーメンの「町田商店」《ギフトホールディングス(9279)》に足を運び、「ほかの飲食店が大ダメージを受けている中でも、お客は十分入っているな。店舗運営は効率化されており、味も美味しく、買いの検討をしてみようか」と考えることができます。

また、国内で起こっている生活スタイルや流行の変化を機敏にとらえ、それを投資のチャンスとして捉えることができるのは、日本で暮らし、日本企業と近い距離で接することができるからでしょう。

一方、アメリカ企業の場合、日本に店舗がなかったり、日本で製品が販売されていなかったりすることが多く、肌感覚で会社の状況を理解することができません。

例えば、アメリカを中心に2000店舗以上展開する大手ベーカリー&カフェのパネラ・ブレッドは、日本では出店されておらず、お店に足を運んで商品を食べたり、店舗の雰囲気を感じ取ったりすることはできません。

また、日本企業の場合、日本語で書かれたIR資料を読み、外国人では理解が難しいであろう細かなニュアンスを読み取ることができます。

その他、当然ではありますが日本株は円で取引されるため、為替リスクもありません。日本に住んでいて日本語を使っているからこそ享受できる、これら地の利を活かさない手はないかと考えます。

(2)財務/収益力の向上・株価上昇への取り組み日本にはバブル崩壊後、構造改革を経て、財務・収益力が格段に向上している企業が数多く存在しています。

2023年3月期において、日本の上場企業の純利益合計は、前の期比1%増の39兆881億円と、2期連続で最高益を更新しました(「日本経済新聞」2023年5月19日)。

また、外国人投資家の増加や、東京証券取引所からの「資本コストや株価を意識した経営の実現に向けた対応」の要請などにより、企業は以前にも増して、株価対策を重要課題としてとらえ、株主還元・株主重視の姿勢を強めるようになっています。

その他日銀は、欧米当局が金融引き締めに動く中でも、依然として金融緩和を維持する姿勢を見せています。

企業は、バブル期に比べて安定して儲けることができる会社作りを行っているとともに、国や証券取引所は株価上昇のための道筋を作っています。

株価の割安・割高を示す指標の一つであるPERを見てみても、日本株に割高感はそれほどありません。バブル期のPERが70倍程度だったのに対し、直近のPERは15倍程度となっているからです。

ちなみに、PERは

・PER=1株当たり株価÷1株当たり純利益×100の式により算出することができます。

この式からわかることは、バブル期には日本企業の稼ぐ力(純利益)に対して過度に株価が高くなっていた一方で、現在の株価は企業の収益に対して過熱感のない水準であるということです。これはすなわち、日本企業の財務・収益力の改善による賜物だということができるでしょう。

なお、アメリカの株式指数の一つであるS&P500のPERは、ここ数年の間15倍から20倍程度で推移しています。

近年日本は、株価上昇のための取り組みを官民一体となって行っており、以前よりも株価上昇に対する期待値は上がっていると言ってよいかと思います。

ここ10年で見ると、日米の差はほとんどない

(3)アメリカに見劣りしないここ10年の株式パフォーマンス先ほど、バブル崩壊後32年間の株価指数を比較したとき、日米ではパフォーマンスに大きな差があると話をしました。

しかし、実はここ10年の株価指数を比較するとその差はほとんどありません。

下の図は2013年7月~2023年7月の日経平均とNYダウの値動きを比較したチャートです(それぞれ2013年7月を100として指数化)。

日経平均が優位な時期、NYダウが優位な時期いずれもありつつ、最終的には僅かではありますが、日経平均の方がNYダウのパフォーマンスを上回っています。ここ10年で見ると、決して日本株はアメリカ株に比べて劣っていないのです。

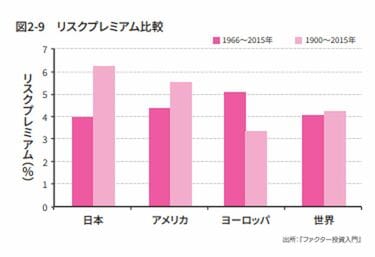

また、下図は、日本・アメリカ・ヨーロッパ・世界の株式リスクプレミアムを表したグラフです(『ファクター投資入門』(アンドリュー・L・パンローリング、2018年11月)から著者作成)。

リスクプレミアムは、投資家がそのリスクに応じて期待する超過収益1のことで、「(リスクある資産の期待収益率)-(国債など無リスク資産の収益率)」の式から算出されます。

中長期で見たとき、日本のリスクプレミアムはアメリカ・ヨーロッパ・世界に比べて引けを取るものではなく、投資家は日本の株式に対して相応の収益を期待していることが分かります。

もちろん日本にも、

1.人口が減少傾向にあるなど市場の成長性に乏しい 2.保守的な経営文化からイノベーションが生まれにくく、リスクを取る姿勢が欠如しているなどの問題があることは、否定できません。

しかし、総合的に見ると日本株に投資するメリットはデメリットを上回っており、ある程度アメリカ株もポートフォリオに入れながら日本株も買うという戦略は有効的なものであると考えています。

インデックス投資の次のステップとして日本株がオススメ

新NISAで人気なのは、S&P500や「オルカン」と呼ばれる全世界株式に連動するようなファンドであるようです。もちろんこうしたファンドも魅力的ではあるのですが、上述したようにこの10年間における日本株のパフォーマンスはアメリカ株に劣後しているわけではありません。新NISAで日経平均やTOPIXといった日本の株式指数に連動するようなファンドの購入を検討してみるのはいかがでしょうか。

『月41万円の“不労所得”をもらう億リーマンが教える 「爆配当」株投資』(KADOKAWA)。書影をクリックするとAmazonのサイトにジャンプします

『月41万円の“不労所得”をもらう億リーマンが教える 「爆配当」株投資』(KADOKAWA)。書影をクリックするとAmazonのサイトにジャンプします新NISAには個別株投資を行うことのできる「成長投資枠」があり、1年間に最大240万円、合計で1200万円まで投資することが可能です。

先ほども話したように、日本に住んでいるということは、外国人投資家に比べて日本企業のことを肌で感じることのできる機会が多いということを意味します。また、普段使っている円で売買を行うことができることもメリットと言えるでしょう。

株式指数に連動したファンドを積み立てるだけでは物足りないと感じている方や、多少リスクを取ってでもパフォーマンスを追求したい方は、個別株投資を始めてみるのはいかがでしょうか。その際に私がお勧めするのが、「高配当株」への投資です。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。