日銀は24日、金融システムの安定性を評価・検証する金融システムリポートを公表した。金融機関が直面するリスクとして「収益改善ペースが鈍い小規模な企業を中心に、倒産が増加している点には留意が必要だ」と指摘した。

リポートは半年に1度公表している。足元の原材料などのコスト高や人手不足が金融機関の貸出先企業に与える影響を検証した。

企業収益は景気回復が緩やかに進むなか「全体として改善している」と記した。ただ企業規模別では回復ペースに差がみられ、中小企業では大企業より改善ペースは緩やかだと説明した。

小規模・零細企業では借入金が返済できないデフォルト(債務不履行)率が上昇している。価格転嫁が難しい業種を中心に、コストの負担増がデフォルト率に響いている可能性があるためだ。

資金繰りに余裕がない零細企業の割合は高まっている。企業の手元の資金の余裕度を分析したデータによると、資金繰りに余裕がない零細企業は2割程度あり、数%程度の中小企業と比べて高い水準にある。

足元では小規模企業を中心に倒産が増えている。東京商工リサーチによると、2024年度上半期(4〜9月)の企業倒産件数は半期として10年ぶりに5000件を上回った。倒産企業のうち、従業員10人未満の企業が全体の9割を占めた。

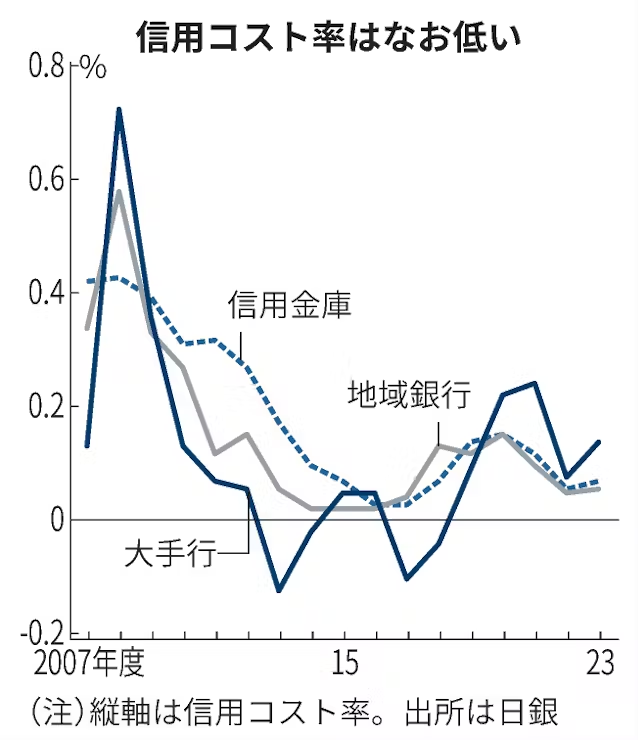

金融機関は貸し倒れに備えた引き当てを予防的に積んでおり、日銀は「信用コストは低く抑制されている」と評価した。金融機関の経営への影響は限定的とみる。

リポートでは過熱感がみられる不動産市場にも言及した。不動産向けの貸し出しは増え続けており「一部に価格の割高感がうかがわれる」と指摘した。海外ファンドが日本の投資物件を売却する動きなどを踏まえ「不動産市場の先行きには一段と注意する必要がある」と触れた。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。