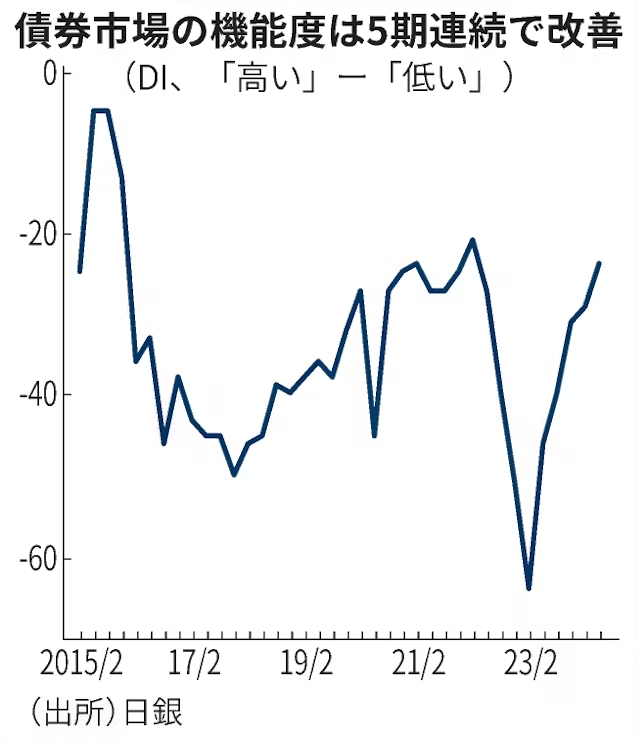

日銀が3日発表した5月の債券市場サーベイによると、債券市場の取引の頻度や円滑さを示す機能度判断指数(DI)はマイナス24だった。前回2月調査のマイナス29からマイナス幅が縮小し、2022年2月(マイナス21)以来の水準となったが、市場では改善が道半ばとの見方が根強い。

このDIは市場機能度が「高い」と答えた割合から「低い」を引いた値で、銀行や証券会社を対象に日銀が3カ月ごとに調査している。今回の調査期間は5月1〜9日で、3月に異次元緩和を終えてから初の調査となった。

調査は日銀が市場との対話を強化するのが目的だ。今回は71の調査先から回答を得た。

債券の買い手と売り手が提示する最良価格の差を指す「ビッド・アスク・スプレッド」に関しては「タイト」との回答から「ワイド」を引いた判断DIがマイナス29と前回から6ポイント改善した。

マイナスが大きいほど意図した価格での売買が難しく、取引コストが高い状態といえる。

多様な投資家による活発な取引で価格が形成されるのが健全な金融市場の姿だ。日銀は3月に長期金利を抑える長短金利操作(イールドカーブ・コントロール)を撤廃した。市場参加者は金利の上昇によって取引量が増えたことを評価し機能度は改善したとみられる。

ただ、日銀は国債買い入れを3月までとおおむね同程度の金額で続けている。「金利先高観があり、様子見の投資家も多かった」(日銀)ことなどから改善は小幅にとどまったようだ。

今回の調査で聞いた長期金利の先行きは、新発10年債利回りの24年度末の見通し(中央値)が1.10%だった。2月調査の時点では1.00%だった。25年度末は1.20%、26年度末は1.25%と上昇が続く予想となった。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。